Ίσως η μεγαλύτερη κρίση που αντιμετωπίζει ο κόσμος τον 21ο αιώνα: Συνταξιοδότηση.

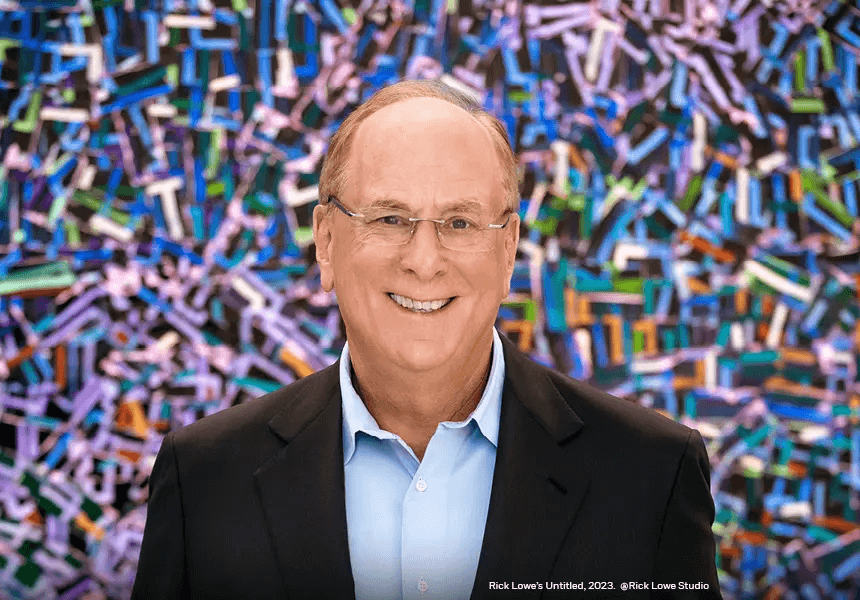

“Η γήρανση του πληθυσμού επιβαρύνει τα δίκτυα ασφαλείας για τη συνταξιοδότηση, όπως η κοινωνική ασφάλιση”, δήλωσε ο διευθύνων σύμβουλος της BlackRock Larry Fink, σύμφωνα με την Wall Street Journal – ένα πρόβλημα που θα επιδεινωθεί καθώς οι ιατρικές ανακαλύψεις θα βοηθούν τους ανθρώπους να ζουν περισσότερο. Μια “τεράστια” προσπάθεια πηγαίνει σε αυτή την ιατρική καινοτομία, δήλωσε ο Fink, “αλλά ούτε ένα κλάσμα αυτής της προσπάθειας δεν δαπανάται για να βοηθήσει τους ανθρώπους να αντέξουν οικονομικά αυτά τα επιπλέον χρόνια”.

Η λύση του Fink για την “κρίση της συνταξιοδότησης”; Αύξηση της ηλικίας συνταξιοδότησης. “Κανείς δεν θα πρέπει να εργάζεται περισσότερο απ’ όσο θέλει”, έγραψε ο 71χρονος δισεκατομμυριούχος στην ετήσια επιστολή του προς τους μετόχους της BlackRock. Αλλά η παράδοση της συνταξιοδότησης στα 65 “προέρχεται από την εποχή της Οθωμανικής Αυτοκρατορίας”. Τώρα τα δημογραφικά δεδομένα αλλάζουν γρήγορα. Το 2019, λιγότεροι από ένας στους 10 ανθρώπους σε όλο τον κόσμο ήταν άνω των 65 ετών – ο αριθμός αυτός θα είναι ένας στους έξι “μέχρι τα μέσα του αιώνα”.

Για ορισμένους, η κρίση είναι ήδη εδώ. “Η συνταξιοδότηση γίνεται πολυτέλεια στις ΗΠΑ”, αναφέρει το Business Insider. Το ποσοστό των ηλικιωμένων Αμερικανών που εξακολουθούν να εργάζονται έχει αυξηθεί σταθερά τα τελευταία χρόνια, από 11% το 1987 σε λίγο κάτω από 20% το 2023. Οι λόγοι περιλαμβάνουν την εξαφάνιση των συντάξεων, τα προβλήματα χρέους – οικιακού, φοιτητικού και ιατρικού – και το αυξανόμενο κόστος ζωής. Αν είστε στα 50 σας, είπε ένας ειδικός, θα πρέπει να αναρωτηθείτε: “Κάνω μια δουλειά που θα ήμουν ευτυχής να κάνω λίγο περισσότερο αν χρειαζόταν”;

«Νο, Sir…»

“Η εργασία στην τρίτη ηλικία δεν μπορεί να είναι η μόνη απάντηση στην κρίση της συνταξιοδότησης”, δήλωσε ο Peter Coy στους New York Times. Επικαλέστηκε την Teresa Ghilarducci, οικονομολόγο της εργασίας, για να επιχειρηματολογήσει υπέρ της ενίσχυσης της κοινωνικής ασφάλισης, δημιουργώντας παράλληλα ένα συνταξιοδοτικό πρόγραμμα υπό κρατική αιγίδα για τους εργαζόμενους που δεν λαμβάνουν τέτοιες παροχές από τη δουλειά τους. Αλλά είναι επίσης αλήθεια ότι καθώς οι άνθρωποι ζουν περισσότερο, έπρεπε να “απλώνουν τις αποταμιεύσεις τους σε περισσότερα χρόνια εκτός εργασίας”. Το να εργάζεσαι περισσότερο λύνει αυτό το πρόβλημα – αλλά μόνο για όσους το θέλουν. “Η επιβολή αυτών που είναι ουσιαστικά απαιτήσεις εργασίας στους ηλικιωμένους είναι σκληρή”.

“Η πρόοδος στο προσδόκιμο ζωής ήταν πολύ άνιση σε όλη την αμερικανική κοινωνία”, δήλωσε ο Matthew Yglesias στο Bloomberg. Οι μορφωμένοι Αμερικανοί ζουν περισσότερο “αλλά όσοι δεν έχουν πτυχίο Bachelor δεν ζουν”. Αυτό σημαίνει ότι η αύξηση της ηλικίας συνταξιοδότησης “ουσιαστικά ξεχωρίζει την πολύ χειρότερη κατηγορία ηλικιωμένων – και την κάνει χειρότερα”. Αυτό είναι “περίεργο και σκληρό”.

Η αύξηση της ηλικίας συνταξιοδότησης είναι η “λιγότερο κακή επιλογή”, δήλωσε ο Karl W. Smith, επίσης στο Bloomberg. Η κοινωνική ασφάλιση καταβάλλει ήδη περισσότερα επιδόματα από όσα εισπράττει σε φόρους. Αυτό σημαίνει ότι θα χρειαστεί κάποιου είδους μετατόπιση. Η αύξηση της ηλικίας συνταξιοδότησης στα 69 έτη -μια πρόταση των Ρεπουμπλικάνων για τη στήριξη του συστήματος- θα ευθυγραμμίσει το κόστος με τα έσοδα. Οι Δημοκρατικοί έχουν αντιρρήσεις, αλλά τα μαθηματικά είναι μαθηματικά: Για την Κοινωνική Ασφάλιση, “η αύξηση της ηλικίας συνταξιοδότησης θα δημιουργούσε αποταμιεύσεις που θα αυξάνονταν με την πάροδο του χρόνου”.

Τι άλλο;

Δεκαπέντε πολιτείες έχουν ήδη καθιερώσει αυτοματοποιημένα αποταμιευτικά προγράμματα, γνωστά ως “auto IRA”, για εργαζόμενους των οποίων οι εργοδότες δεν παρέχουν συνταξιοδοτικό πρόγραμμα, δήλωσε ο John Scott της Pew στο The Hill. Αυτός είναι ένας τρόπος για να βοηθηθούν οι εργαζόμενοι “να καλύψουν το χάσμα μεταξύ αυτών που οι εργαζόμενοι μπορούν να αποταμιεύσουν και αυτών που χρειάζονται για τη συνταξιοδότηση”. Τα σχέδια αυτά έχουν αποδειχθεί δημοφιλή – και θα ωφελούσαν περισσότερους Αμερικανούς αν γίνονταν ευρύτερα διαθέσιμα. “Πρέπει να κάνουμε ευκολότερο, όχι δυσκολότερο, για όλους να έχουν την ευκαιρία να αποταμιεύουν για τη συνταξιοδότηση”.

Η κρίση της συνταξιοδότησης είναι πιθανό να αποτελέσει μέρος της συζήτησης γύρω από τις προεδρικές εκλογές του 2024. Οι Ρεπουμπλικάνοι έχουν παρουσιάσει το σχέδιό τους για την αύξηση της ηλικίας συνταξιοδότησης. Ένα άλλο ενδεχόμενο είναι να φορολογηθούν οι πλούσιοι για να ενισχυθεί και να επεκταθεί η κοινωνική ασφάλιση. Ένα ανώτατο όριο στους φόρους που καταβάλλονται στο πρόγραμμα σημαίνει ότι “ένας δισεκατομμυριούχος πληρώνει το ίδιο ποσό στην Κοινωνική Ασφάλιση με κάποιον που βγάζει 168.700 δολάρια το χρόνο”, δήλωσε ο γερουσιαστής Μπέρνι Σάντερς (I-Vt.) σε άρθρο του στο Fox News. Το Κογκρέσο έχει τη δυνατότητα να το αλλάξει αυτό και “να υποστηρίξει μια ασφαλή συνταξιοδότηση για τους εργαζόμενους Αμερικανούς”.

Η επιστολή του Larry Fink

Υπάρχει ένα δημοφιλές ρητό στα οικονομικά: “Δεν μπορείς να πολεμήσεις τα δημογραφικά στοιχεία”. Και όμως, όσον αφορά τη συνταξιοδότηση, οι ΗΠΑ προσπαθούν ούτως ή άλλως.

Στις πλούσιες χώρες, τα περισσότερα συστήματα συνταξιοδότησης έχουν τρεις πυλώνες.

Ο ένας είναι αυτό που οι άνθρωποι επενδύουν προσωπικά (ο πατέρας μου βάζει τα χρήματά του στο χρηματιστήριο).

Ένας άλλος είναι τα προγράμματα που παρέχονται από τους εργοδότες (η σύνταξη της μητέρας μου στο CalPERS).

Μια τρίτη συνιστώσα είναι αυτό για το οποίο ακούμε τους πολιτικούς να μιλούν κυρίως – το κυβερνητικό δίχτυ ασφαλείας. Στις ΗΠΑ, αυτό είναι η κοινωνική ασφάλιση.

Πιθανόν να γνωρίζετε τα οικονομικά πίσω από την Κοινωνική Ασφάλιση. Κατά τη διάρκεια των εργασιακών σας χρόνων, η κυβέρνηση παίρνει ένα μέρος του εισοδήματός σας, και στη συνέχεια, αφού συνταξιοδοτηθείτε, σας στέλνει μια επιταγή κάθε μήνα. Η ιδέα προέρχεται στην πραγματικότητα από τη Γερμανία πριν από τον Πρώτο Παγκόσμιο Πόλεμο, και αυτά τα προγράμματα “ασφάλισης γήρατος” έγιναν σταδιακά δημοφιλή κατά τη διάρκεια του 20ού αιώνα, κυρίως επειδή τα δημογραφικά στοιχεία έβγαζαν νόημα.

Σκεφτείτε κάποιον που ήταν 65 ετών το 1952, τη χρονιά που γεννήθηκα εγώ. Αν δεν είχε ήδη συνταξιοδοτηθεί, το άτομο αυτό μάλλον ετοιμαζόταν να σταματήσει να εργάζεται.

Αλλά τώρα σκεφτείτε τους πρώην συναδέλφους αυτού του ατόμου, όλους τους ανθρώπους γύρω στην ηλικία του με τους οποίους είχε εισέλθει στο εργατικό δυναμικό τη δεκαετία του 1910. Τα στοιχεία δείχνουν ότι το 1952, οι περισσότεροι από αυτούς τους ανθρώπους δεν προετοιμάζονταν για συνταξιοδότηση, επειδή είχαν ήδη πεθάνει.

Έτσι λειτουργούσε το πρόγραμμα κοινωνικής ασφάλισης: Περισσότεροι από τους μισούς ανθρώπους που εργάζονταν και πλήρωναν στο σύστημα δεν έζησαν ποτέ για να συνταξιοδοτηθούν και να πληρωθούν από το σύστημα.

Σήμερα, αυτά τα δημογραφικά στοιχεία έχουν διαλυθεί εντελώς, και αυτό το ξετύλιγμα είναι προφανώς κάτι θαυμάσιο. Θα πρέπει να θέλουμε περισσότεροι άνθρωποι να ζουν περισσότερα χρόνια. Αλλά δεν μπορούμε να παραβλέψουμε τις τεράστιες επιπτώσεις στο συνταξιοδοτικό σύστημα της χώρας.

Δεν είναι μόνο ότι περισσότεροι άνθρωποι συνταξιοδοτούνται στην Αμερική- είναι επίσης ότι οι συνταξιοδοτήσεις τους αυξάνονται σε διάρκεια. Σήμερα, αν είστε παντρεμένοι και είστε και εσείς και ο σύζυγός σας άνω των 65 ετών, υπάρχει 50/50 πιθανότητα τουλάχιστον ένας από τους δύο να λαμβάνει επιταγή κοινωνικής ασφάλισης μέχρι τα 90 του χρόνια.

Όλα αυτά θέτουν το σύστημα συνταξιοδότησης των ΗΠΑ υπό τεράστια πίεση. Η ίδια η Διοίκηση Κοινωνικής Ασφάλισης λέει ότι μέχρι το 2034 δεν θα είναι σε θέση να καταβάλει στους ανθρώπους το σύνολο των παροχών τους.

Ποια είναι η λύση εδώ; Κανείς δεν θα πρέπει να εργάζεται περισσότερο από όσο θέλει. Αλλά πιστεύω ότι είναι λίγο τρελό το γεγονός ότι η αγκυραία ιδέα μας για τη σωστή ηλικία συνταξιοδότησης – 65 ετών – προέρχεται από την εποχή της Οθωμανικής Αυτοκρατορίας.

Η ανθρωπότητα έχει αλλάξει τα τελευταία 120 χρόνια. Το ίδιο πρέπει να κάνει και η αντίληψή μας για τη συνταξιοδότηση.

Ένα έθνος που έχει επανεξετάσει τη συνταξιοδότηση είναι οι Κάτω Χώρες. Προκειμένου να διατηρήσουν την κρατική τους σύνταξη προσιτή, οι Ολλανδοί αποφάσισαν πριν από 10 και πλέον χρόνια να αυξήσουν σταδιακά την ηλικία συνταξιοδότησης. Τώρα θα προσαρμόζεται αυτόματα καθώς αλλάζει το προσδόκιμο ζωής της χώρας.

Προφανώς, η εφαρμογή αυτής της πολιτικής και αλλού θα ήταν ένα τεράστιο πολιτικό εγχείρημα. Αλλά το θέμα μου είναι ότι πρέπει να αρχίσουμε να κάνουμε τη συζήτηση. Όταν οι άνθρωποι ζουν τακτικά πάνω από τα 90 έτη, ποια θα πρέπει να είναι η μέση ηλικία συνταξιοδότησης;

Ή, αντί να πιέσουμε το πότε οι άνθρωποι θα λαμβάνουν συνταξιοδοτικά επιδόματα, ίσως υπάρχει μια πιο εύπεπτη πολιτικά ιδέα: Πώς θα ενθαρρύνουμε περισσότερους ανθρώπους που επιθυμούν να εργαστούν περισσότερο με καρότα αντί για ραβδιά; Τι θα γινόταν αν η κυβέρνηση και ο ιδιωτικός τομέας αντιμετώπιζαν τους 60άρηδες και άνω ως εργαζόμενους που βρίσκονται στα τέλη της καριέρας τους και έχουν πολλά να προσφέρουν και όχι ως ανθρώπους που πρέπει να συνταξιοδοτηθούν;

Ένας τρόπος με τον οποίο η Ιαπωνία διαχειρίστηκε τη γήρανση της οικονομίας της είναι ακριβώς αυτό. Βρήκαν νέους τρόπους για να αυξήσουν το ποσοστό συμμετοχής στο εργατικό δυναμικό, μια μέτρηση που μειώνεται στις ΗΠΑ από τις αρχές της δεκαετίας του 2000. Αξίζει να αναρωτηθούμε: Πώς μπορεί η Αμερική να σταματήσει (ή τουλάχιστον να επιβραδύνει) αυτή την τάση;

Και πάλι, δεν προσποιούμαι ότι έχω τις απαντήσεις. Παρά την επιτυχία της BlackRock να βοηθήσει εκατομμύρια ανθρώπους να συνταξιοδοτηθούν, τα ερωτήματα αυτά θα πρέπει να τεθούν σε ένα ευρύτερο φάσμα επενδυτών, συνταξιούχων, φορέων χάραξης πολιτικής και άλλων. Τους επόμενους μήνες, η BlackRock θα ανακοινώσει μια σειρά συνεργασιών και πρωτοβουλιών για να κάνει ακριβώς αυτό, και σας προσκαλώ να συμμετάσχετε μαζί μας.

Όταν το U.S. Census Bureau δημοσίευσε την τακτική έρευνά του για τα οικονομικά των καταναλωτών το 2022, σχεδόν οι μισοί Αμερικανοί ηλικίας 55 έως 65 ετών ανέφεραν ότι δεν είχαν ούτε ένα δολάριο αποταμιευμένο σε προσωπικούς συνταξιοδοτικούς λογαριασμούς. Μηδέν σε IRA ή 401(k).

Γιατί; Λοιπόν, το πρώτο εμπόδιο για την επένδυση στη συνταξιοδότηση είναι η οικονομική προσιτότητα.

Τέσσερις στους δέκα Αμερικανούς δεν διαθέτουν 400 δολάρια για να καλύψουν μια έκτακτη ανάγκη, όπως μια επισκευή αυτοκινήτου ή μια επίσκεψη στο νοσοκομείο. Ποιος θα επενδύσει χρήματα για μια σύνταξη σε 30 χρόνια, αν δεν έχει μετρητά για σήμερα; Κανείς. Αυτός είναι ο λόγος για τον οποίο το ίδρυμα της BlackRock συνεργάστηκε με μια ομάδα μη κερδοσκοπικών οργανισμών για τη δημιουργία μιας πρωτοβουλίας αποταμίευσης για έκτακτες ανάγκες. Το πρόγραμμα βοήθησε κυρίως Αμερικανούς με χαμηλό εισόδημα να αποταμιεύσουν συνολικά 2 δισεκατομμύρια δολάρια σε νέες ρευστές αποταμιεύσεις.

Μελέτες δείχνουν ότι όταν οι άνθρωποι έχουν αποταμιεύσεις έκτακτης ανάγκης, είναι 70% πιο πιθανό να επενδύσουν για τη συνταξιοδότηση. Αλλά εδώ είναι που οι εργαζόμενοι προσκρούουν σε ένα άλλο εμπόδιο: Η επένδυση είναι πολύπλοκη, ακόμη και αν μπορείτε να την αντέξετε οικονομικά.

Κανείς δεν γεννιέται φυσικός επενδυτής. Είναι σημαντικό να το λέμε αυτό, επειδή μερικές φορές στον κλάδο των χρηματοπιστωτικών υπηρεσιών υπονοούμε το αντίθετο. Το κάνουμε να φαίνεται ότι η αποταμίευση για τη συνταξιοδότηση μπορεί να είναι μια απλή εργασία, κάτι που ο καθένας μπορεί να κάνει με λίγη εξάσκηση, όπως το να οδηγείτε το αυτοκίνητό σας στη δουλειά. Απλά πάρτε τα κλειδιά σας και μπείτε στη θέση του οδηγού. Αλλά η χρηματοδότηση της συνταξιοδότησης δεν είναι τόσο διαισθητική. Η καλύτερη αναλογία είναι αν κάποιος έριχνε ένα μάτσο μηχανές και ανταλλακτικά αυτοκινήτων στο δρόμο σας και σας έλεγε: “Σκεφτείτε το”.

Στη BlackRock, προσπαθήσαμε να κάνουμε την επενδυτική διαδικασία πιο διαισθητική, εφευρίσκοντας απλούστερα προϊόντα όπως τα αμοιβαία κεφάλαια με ημερομηνία-στόχο. Απαιτούν από τους ανθρώπους να λάβουν μόνο μία απόφαση: Ποιο έτος περιμένουν να συνταξιοδοτηθούν; Μόλις οι άνθρωποι επιλέξουν την “ημερομηνία-στόχο” τους, το αμοιβαίο κεφάλαιο προσαρμόζει αυτόματα το χαρτοφυλάκιό τους, μετατοπίζοντας από μετοχές υψηλότερης απόδοσης σε λιγότερο επικίνδυνα ομόλογα καθώς πλησιάζει η συνταξιοδότηση.

Το 2023, η BlackRock επέκτεινε τους τύπους των ETF με ημερομηνία-στόχο που προσφέρουμε, ώστε οι άνθρωποι να μπορούν να τα αγοράζουν ευκολότερα, ακόμη και αν δεν εργάζονται σε εργοδότες που προσφέρουν συνταξιοδοτικό πρόγραμμα. Υπάρχουν 57 εκατομμύρια άνθρωποι σαν κι αυτούς στην Αμερική – αγρότες, εργαζόμενοι σε συναυλίες, εργαζόμενοι σε εστιατόρια, ανεξάρτητοι εργολάβοι – οι οποίοι δεν έχουν πρόσβαση σε πρόγραμμα καθορισμένων εισφορών. Και ενώ τα καλύτερα επενδυτικά προϊόντα μπορούν να βοηθήσουν, υπάρχουν όρια στο τι μπορεί να κάνει κάτι σαν ένα αμοιβαίο κεφάλαιο με ημερομηνία-στόχο. Πράγματι, για τους περισσότερους ανθρώπους, τα στοιχεία δείχνουν ότι το δυσκολότερο μέρος της επένδυσης στη συνταξιοδότηση είναι απλώς να ξεκινήσεις.

Άλλα έθνη κάνουν τα πράγματα πιο απλά για τους εργαζόμενους μερικής απασχόλησης και τους συμβασιούχους. Στην Αυστραλία, οι εργοδότες πρέπει να συνεισφέρουν ένα μέρος του εισοδήματος για κάθε εργαζόμενο μεταξύ 18 και 70 ετών σε έναν λογαριασμό συνταξιοδότησης, ο οποίος στη συνέχεια ανήκει στον εργαζόμενο. Η εγγύηση υπεραξιοδότησης θεσπίστηκε το 1992, όταν η χώρα φαινόταν ότι βρισκόταν στο δρόμο προς μια κρίση συνταξιοδότησης. Τριάντα δύο χρόνια αργότερα, οι Αυστραλοί έχουν πιθανότατα περισσότερες συνταξιοδοτικές αποταμιεύσεις ανά κάτοικο από οποιαδήποτε άλλη χώρα. Η χώρα έχει τον 54ο μεγαλύτερο πληθυσμό στον κόσμο, αλλά το 4ο μεγαλύτερο συνταξιοδοτικό σύστημα.

Φυσικά, κάθε χώρα είναι διαφορετική, άρα κάθε συνταξιοδοτικό σύστημα θα πρέπει να είναι διαφορετικό. Αλλά η εμπειρία της Αυστραλίας με τα Supers θα μπορούσε να αποτελέσει ένα καλό μοντέλο για τους Αμερικανούς υπεύθυνους χάραξης πολιτικής που θα μπορούσαν να μελετήσουν και να αξιοποιήσουν. Ορισμένοι το κάνουν ήδη. Υπάρχουν περίπου 20 πολιτείες των ΗΠΑ – όπως το Κολοράντο και η Βιρτζίνια – που έχουν θεσπίσει συνταξιοδοτικά συστήματα που καλύπτουν όλους τους εργαζόμενους όπως κάνει η Αυστραλία, ακόμη και αν είναι συναυλιακοί ή μερικής απασχόλησης.

Είναι καλό που οι νομοθέτες προτείνουν διάφορα νομοσχέδια και οι πολιτείες γίνονται “εργαστήρια συνταξιοδότησης”. Θα πρέπει να το εξετάσουν περισσότεροι. Τα οφέλη θα μπορούσαν να είναι τεράστια για τους μεμονωμένους συνταξιούχους. Αυτά τα νέα προγράμματα θα μπορούσαν επίσης να βοηθήσουν τις ΗΠΑ να διασφαλίσουν τη μακροπρόθεσμη φερεγγυότητα της κοινωνικής ασφάλισης. Αυτό διαπίστωσε η Αυστραλία – η εγγύηση Superannuation Guarantee της ανακούφισε την οικονομική ένταση στο δημόσιο συνταξιοδοτικό πρόγραμμα της χώρας της.

Τι γίνεται όμως με τους εργαζόμενους που έχουν πρόσβαση σε ένα πρόγραμμα συνταξιοδότησης του εργοδότη; Χρειάζονται και αυτοί υποστήριξη.

Ακόμη και μεταξύ των εργαζομένων που έχουν πρόσβαση σε εργοδοτικά προγράμματα, το 17% δεν εγγράφεται σε αυτά, και η υπόθεση μεταξύ των ειδικών σε θέματα συνταξιοδότησης είναι ότι αυτό δεν αποτελεί συνειδητή επιλογή. Οι άνθρωποι είναι απλώς πολυάσχολοι.

Ακούγεται ασήμαντο, αλλά ακόμη και η ώρα περίπου που χρειάζεται κάποιος για να ψάξει στα εισερχόμενα του ηλεκτρονικού ταχυδρομείου της εργασίας του για τον σωστό σύνδεσμο για το σύστημα συνταξιοδότησης της εταιρείας του και στη συνέχεια να επιλέξει το ποσοστό του εισοδήματός του που θέλει να συνεισφέρει, μπορεί να είναι το αδιανόητο εμπόδιο. Αυτός είναι ο λόγος για τον οποίο οι εταιρείες θα πρέπει να καταβάλλουν συνειδητή προσπάθεια να εξετάσουν ποια είναι η προεπιλεγμένη επιλογή τους. Οι άνθρωποι εγγράφονται αυτόματα σε ένα πρόγραμμα ή όχι; Και πόσο εγγράφονται αυτόματα για να συνεισφέρουν; Είναι ένα ελάχιστο ποσοστό του εισοδήματός τους; Ή το μέγιστο;

Το 2017, ο οικονομολόγος του Πανεπιστημίου του Σικάγο Richard Thaler κέρδισε το βραβείο Νόμπελ, εν μέρει, για το πρωτοποριακό έργο του γύρω από τις “ωθήσεις” – μικρές αλλαγές στην πολιτική που μπορούν να έχουν τεράστιο αντίκτυπο στην οικονομική ζωή των ανθρώπων. Η αυτόματη εγγραφή είναι μία από αυτές. Μελέτες δείχνουν ότι το απλό βήμα της αυτόματης εγγραφής αυξάνει τη συμμετοχή στα συνταξιοδοτικά προγράμματα κατά σχεδόν 50%.

Ως έθνος, θα πρέπει να κάνουμε ό,τι μπορούμε για να κάνουμε τις επενδύσεις στη συνταξιοδότηση πιο αυτόματες για τους εργαζόμενους. Και υπάρχουν ήδη φωτεινά σημεία. Το επόμενο έτος θα τεθεί σε ισχύ ένας νέος ομοσπονδιακός νόμος, ο οποίος θα απαιτεί από τους εργοδότες που δημιουργούν νέα προγράμματα 401(k) να εγγράφουν αυτόματα τους νέους εργαζομένους τους. Επιπλέον, υπάρχουν εκατοντάδες μεγάλες εταιρείες (συμπεριλαμβανομένης της BlackRock) που έχουν ήδη κάνει αυτό το βήμα εθελοντικά.

Αλλά οι επιχειρήσεις μπορούν να κάνουν ακόμη περισσότερα για να βελτιώσουν την οικονομική ζωή των εργαζομένων τους, όπως η παροχή κάποιου επιπέδου αντιστοίχισης των κεφαλαίων για τα συνταξιοδοτικά προγράμματα και η προσφορά περισσότερης οικονομικής εκπαίδευσης σχετικά με την τεράστια μακροπρόθεσμη διαφορά μεταξύ της συνεισφοράς ενός μικρού ποσοστού του εισοδήματός σας για συνταξιοδότηση έναντι του μέγιστου. Πιστεύω επίσης ότι πρέπει να διευκολύνουμε τους εργαζόμενους να μεταφέρουν τις αποταμιεύσεις τους στο 401(k) όταν αλλάζουν θέση εργασίας. Υπάρχει ένα μενού επιλογών εδώ, και πρέπει να τις διερευνήσουμε όλες.

Για τους συνταξιούχους, βοηθήστε τους να ξοδέψουν αυτά που αποταμίευσαν

Το 2018, η BlackRock ανέθεσε μια μελέτη σε 1.150 Αμερικανούς συνταξιούχους. Όταν ερευνήσαμε τα δεδομένα, διαπιστώσαμε κάτι απροσδόκητο – ακόμη και παράδοξο.

Η έρευνα έδειξε ότι μετά από σχεδόν δύο δεκαετίες συνταξιοδότησης, ο μέσος άνθρωπος είχε ακόμη το 80% των χρημάτων που είχε αποταμιεύσει πριν από τη συνταξιοδότησή του. Μιλάμε για ανθρώπους που ήταν πιθανώς μεταξύ των ηλικιών 75 και 95 ετών. Αν είχαν επενδύσει για τη συνταξιοδότηση, πιθανότατα κάθονταν σε περισσότερα από αρκετά χρήματα για το υπόλοιπο της ζωής τους. Και όμως, τα στοιχεία έδειξαν επίσης ότι ήταν ανήσυχοι για τα οικονομικά τους. Μόνο το 32% ανέφερε ότι ένιωθε άνετα να ξοδέψει αυτά που είχε αποταμιεύσει.

Αυτό το παράδοξο της συνταξιοδότησης έχει μια απλή εξήγηση: Ακόμα και οι άνθρωποι που γνωρίζουν πώς να αποταμιεύουν για τη συνταξιοδότηση, εξακολουθούν να μην ξέρουν πώς να ξοδεύουν για αυτήν.

Στις ΗΠΑ, οι ρίζες αυτού του προβλήματος εκτείνονται πίσω σε περισσότερες από τέσσερις δεκαετίες, όταν οι εργοδότες άρχισαν να μεταβαίνουν από τα προγράμματα καθορισμένων παροχών – συντάξεις – σε προγράμματα καθορισμένων εισφορών όπως τα 401(k)s.

Από πολλές απόψεις, οι συντάξεις ήταν πολύ πιο απλές από το 401(k). Είχατε μια δουλειά κάπου για 20 ή 30 χρόνια. Στη συνέχεια, όταν συνταξιοδοτηθήκατε, η σύνταξή σας σας κατέβαλλε ένα καθορισμένο ποσό – μια καθορισμένη παροχή – κάθε μήνα.

Όταν μπήκα στο εργατικό δυναμικό τη δεκαετία του 1970, το 38% των Αμερικανών είχε ένα από αυτά τα προγράμματα καθορισμένων παροχών, αλλά μέχρι το 2008 το ποσοστό είχε μειωθεί σχεδόν στο μισό. Εν τω μεταξύ, το ποσοστό των Αμερικανών με προγράμματα καθορισμένων εισφορών σχεδόν τετραπλασιάστηκε.

Αυτό θα έπρεπε να είναι κάτι καλό. Ξεκινώντας με τους Baby Boomers, όλο και λιγότεροι εργαζόμενοι περνούσαν ολόκληρη τη σταδιοδρομία τους σε ένα μέρος, πράγμα που σημαίνει ότι χρειάζονταν μια επιλογή συνταξιοδότησης που θα τους ακολουθούσε από δουλειά σε δουλειά. Θεωρητικά, τα 401(k) το έκαναν αυτό. Αλλά στην πράξη; Όχι ακριβώς.

Όποιος έχει αλλάξει θέση εργασίας γνωρίζει πόσο δύσκολο είναι να μεταφέρετε τις συνταξιοδοτικές σας αποταμιεύσεις. Στην πραγματικότητα, μελέτες δείχνουν ότι περίπου το 40% των εργαζομένων εξαργυρώνουν τα 401(k)s τους όταν αλλάζουν θέση εργασίας, επιστρέφοντας στην αφετηρία των συνταξιοδοτικών αποταμιεύσεων.

Το πραγματικό μειονέκτημα της καθορισμένης συνεισφοράς ήταν ότι αφαίρεσε το μεγαλύτερο μέρος της ευθύνης για τη συνταξιοδότηση από τους εργοδότες και το έριξε κατευθείαν στους ώμους των ίδιων των εργαζομένων. Με τις συντάξεις, οι εταιρείες είχαν μια πολύ σαφή υποχρέωση απέναντι στους εργαζομένους τους. Τα χρήματα της συνταξιοδότησής τους αποτελούσαν οικονομική υποχρέωση στον εταιρικό ισολογισμό. Οι εταιρείες γνώριζαν ότι θα έπρεπε να γράφουν κάθε μήνα μια επιταγή σε κάθε έναν από τους συνταξιούχους τους. Αλλά τα προγράμματα καθορισμένων εισφορών έβαλαν τέλος σε αυτό, αναγκάζοντας τους συνταξιούχους να ανταλλάξουν μια σταθερή ροή εισοδήματος με ένα αδύνατο μαθηματικό πρόβλημα.

Επειδή οι περισσότεροι λογαριασμοί καθορισμένων εισφορών δεν συνοδεύονται από οδηγίες για το πόσα μπορείτε να βγάζετε κάθε μήνα, οι μεμονωμένοι αποταμιευτές πρέπει πρώτα να δημιουργήσουν μια φωλιά και στη συνέχεια να ξοδέψουν με ρυθμό που θα τους φτάνει για το υπόλοιπο της ζωής τους. Αλλά ποιος ξέρει πραγματικά πόσο καιρό θα διαρκέσει αυτή η ζωή;

Με απλά λόγια, η μετάβαση από τις καθορισμένες παροχές στις καθορισμένες εισφορές ήταν, για τους περισσότερους ανθρώπους, μια μετάβαση από την οικονομική βεβαιότητα στην οικονομική αβεβαιότητα.

Αυτός είναι ο λόγος για τον οποίο περίπου την ίδια στιγμή που είδαμε τα στοιχεία ότι οι συνταξιούχοι ήταν νευρικοί για το αν θα ξοδέψουν τις αποταμιεύσεις τους, αρχίσαμε να αναρωτιόμαστε: Υπήρχε κάτι που μπορούσαμε να κάνουμε γι’ αυτό; Θα μπορούσαμε να αναπτύξουμε μια επενδυτική στρατηγική που θα παρείχε την ευελιξία μιας επένδυσης 401(k), αλλά και τη δυνατότητα για μια προβλέψιμη ροή εισοδήματος που μοιάζει με μισθό, παρόμοια με μια σύνταξη;

Αποδείχθηκε ότι μπορούσαμε. Αυτή η στρατηγική ονομάζεται LifePath Paycheck™, η οποία θα τεθεί σε λειτουργία τον Απρίλιο. Καθώς γράφω αυτό το κείμενο, 14 χορηγοί συνταξιοδοτικών προγραμμάτων σχεδιάζουν να καταστήσουν το LifePath Paycheck™ διαθέσιμο σε 500.000 υπαλλήλους. Πιστεύω ότι μια μέρα θα είναι η πλέον χρησιμοποιούμενη επενδυτική στρατηγική στα προγράμματα καθορισμένων εισφορών.

Μιλάμε για μια επανάσταση στη συνταξιοδότηση. Και ενώ μπορεί να συμβεί πρώτα στις ΗΠΑ, τελικά και άλλες χώρες θα επωφεληθούν από την καινοτομία. Τουλάχιστον, αυτή είναι η ελπίδα μου. Γιατί ενώ η συνταξιοδότηση είναι κυρίως μια πρόκληση αποταμίευσης, τα δεδομένα είναι σαφή: είναι και μια πρόκληση δαπανών.

Φόβος έναντι ελπίδας

Πριν ολοκληρώσω αυτή την ενότητα για τη συνταξιοδότηση, θέλω να μοιραστώ λίγα λόγια για ένα από τα μεγαλύτερα εμπόδια στην επένδυση για το μέλλον. Κατά την άποψή μου, δεν είναι μόνο η οικονομική προσιτότητα ή η πολυπλοκότητα ή το γεγονός ότι οι άνθρωποι είναι πολύ απασχολημένοι για να εγγραφούν στο πρόγραμμα του εργοδότη τους.

Αναμφισβήτητα, το μεγαλύτερο εμπόδιο στην επένδυση για τη συνταξιοδότηση – ή για οτιδήποτε άλλο – είναι ο φόβος.

Στα χρηματοοικονομικά, μερικές φορές θεωρούμε τον “φόβο” ως μια ασαφή, συναισθηματική έννοια – όχι ως ένα σκληρό σημείο οικονομικών δεδομένων. Αλλά αυτό ακριβώς είναι. Ο φόβος είναι τόσο σημαντικός και εφαρμόσιμος δείκτης όσο και το ΑΕΠ. Εξάλλου, οι επενδύσεις (ή η έλλειψή τους) είναι απλώς ένα μέτρο του φόβου, διότι κανείς δεν αφήνει τα χρήματά του να κάθονται σε μια μετοχή ή ένα ομόλογο για 30 ή 40 χρόνια, αν φοβάται ότι το μέλλον θα είναι χειρότερο από το παρόν. Τότε είναι που βάζουν τα χρήματά τους σε μια τράπεζα. Ή κάτω από το στρώμα.

Αυτό συμβαίνει σε πολλές χώρες. Στην Κίνα, όπου νέες έρευνες δείχνουν ότι η καταναλωτική εμπιστοσύνη έχει πέσει στο χαμηλότερο επίπεδο των τελευταίων δεκαετιών, οι αποταμιεύσεις των νοικοκυριών έχουν φτάσει στο υψηλότερο επίπεδο που έχει καταγραφεί ποτέ – σχεδόν 20 τρισεκατομμύρια δολάρια – σύμφωνα με την κεντρική τράπεζα. Η Κίνα έχει ποσοστό αποταμίευσης περίπου 30%. Σχεδόν το ένα τρίτο του συνόλου των χρημάτων που κερδίζονται αποταμιεύεται σε μετρητά σε περίπτωση που χρειαστούν για τις δυσκολότερες στιγμές που έρχονται. Οι ΗΠΑ, συγκριτικά, έχουν ένα μονοψήφιο ποσοστό αποταμίευσης.

Η Αμερική σπάνια ήταν μια φοβισμένη χώρα. Η ελπίδα υπήρξε το μεγαλύτερο οικονομικό πλεονέκτημα του έθνους. Οι άνθρωποι τοποθετούν τα χρήματά τους στις αμερικανικές αγορές για τον ίδιο λόγο που επενδύουν στα σπίτια και τις επιχειρήσεις τους – επειδή πιστεύουν ότι αυτή η χώρα θα είναι αύριο καλύτερη από ό,τι είναι σήμερα.

Αυτή τη μεγάλη, ελπιδοφόρα Αμερική γνώρισα σε όλη μου τη ζωή, αλλά τα τελευταία χρόνια, ειδικά καθώς απέκτησα περισσότερα εγγόνια, άρχισα να αναρωτιέμαι: Θα γνωρίσουν κι αυτοί αυτή την εκδοχή της Αμερικής;

Καθώς τελείωνα αυτό το γράμμα, η Wall Street Journal δημοσίευσε ένα άρθρο που τράβηξε την προσοχή μου. Είχε τίτλο “Τα δύσκολα χρόνια που μετέτρεψαν τη γενιά Z στους πιο απογοητευμένους ψηφοφόρους της Αμερικής” και περιλάμβανε μερικά εντυπωσιακά – και πραγματικά απογοητευτικά – στοιχεία.

Το άρθρο έδειχνε ότι από τα μέσα της δεκαετίας του 1990 μέχρι το μεγαλύτερο μέρος των αρχών του 21ου αιώνα, οι περισσότεροι νέοι – για την ακρίβεια, περίπου το 60% των τελειόφοιτων λυκείου – πίστευαν ότι θα αποκτήσουν επαγγελματικό πτυχίο, θα βρουν μια καλή δουλειά και θα γίνουν πλουσιότεροι από τους γονείς τους. Ήταν αισιόδοξοι. Αλλά μετά την πανδημία, αυτή η αισιοδοξία έχει μειωθεί κατακόρυφα.

Σε σύγκριση με 20 χρόνια πριν, η σημερινή ομάδα νέων Αμερικανών έχει 50% περισσότερες πιθανότητες να αμφισβητήσει αν η ζωή έχει νόημα. Τέσσερις στους δέκα λένε ότι είναι “δύσκολο να ελπίζουν για τον κόσμο“.

Εργάζομαι στον οικονομικό τομέα εδώ και σχεδόν 50 χρόνια. Έχω δει πολλούς αριθμούς. Αλλά κανένα στοιχείο δεν με έχει ανησυχήσει περισσότερο από αυτό.

Η έλλειψη ελπίδας με ανησυχεί ως διευθύνοντα σύμβουλο. Με ανησυχεί ως παππούς. Αλλά πάνω απ’ όλα, με ανησυχεί ως Αμερικανό.

Αν οι μελλοντικές γενιές δεν αισθάνονται αισιόδοξες για αυτή τη χώρα και το μέλλον τους σε αυτήν, τότε οι ΗΠΑ δεν χάνουν μόνο τη δύναμη που κάνει τους ανθρώπους να θέλουν να επενδύσουν. Η Αμερική θα χάσει αυτό που την κάνει Αμερική. Χωρίς ελπίδα, κινδυνεύουμε να γίνουμε απλώς άλλο ένα μέρος όπου οι άνθρωποι κοιτάζουν τη δομή κινήτρων μπροστά τους και αποφασίζουν ότι η ασφαλής επιλογή είναι η μόνη επιλογή. Κινδυνεύουμε να γίνουμε μια χώρα όπου οι άνθρωποι κρατούν τα χρήματά τους κάτω από το στρώμα και τα όνειρά τους κλεισμένα στην κρεβατοκάμαρά τους.

Πώς θα πάρουμε πίσω την ελπίδα μας;

Είτε προσπαθούμε να λύσουμε το συνταξιοδοτικό είτε οποιοδήποτε άλλο πρόβλημα, αυτό είναι το πρώτο ερώτημα που πρέπει να θέσουμε, αν και παραδέχομαι με ευκολία ότι δεν έχω τη λύση. Κοιτάζω την κατάσταση της Αμερικής – και του κόσμου – και είμαι το ίδιο χωρίς απάντηση με όλους τους άλλους. Υπάρχει τόσος πολύς θυμός και διχασμός, και συχνά δυσκολεύομαι να το καταλάβω.

Αυτό που ξέρω είναι ότι η όποια απάντηση πρέπει να ξεκινήσει με το να φέρει τους νέους ανθρώπους στο μαντρί. Οι ίδιες έρευνες που δείχνουν την έλλειψη ελπίδας τους, δείχνουν επίσης την έλλειψη εμπιστοσύνης τους – πολύ λιγότερη από κάθε προηγούμενη γενιά – σε κάθε πυλώνα της κοινωνίας: Στην πολιτική, στην κυβέρνηση, στα μέσα ενημέρωσης και στις επιχειρήσεις. Οι ηγέτες αυτών των θεσμών (είμαι ένας από αυτούς) θα πρέπει να δείξουν κατανόηση στις ανησυχίες τους.

Οι νέοι έχουν χάσει την εμπιστοσύνη τους στις παλαιότερες γενιές. Το βάρος πέφτει σε εμάς για να την επανακτήσουμε. Και ίσως η επένδυση για τους μακροπρόθεσμους στόχους τους, συμπεριλαμβανομένης της συνταξιοδότησης, να μην είναι και τόσο κακό μέρος για να ξεκινήσουμε.

Ίσως ο καλύτερος τρόπος για να αρχίσουμε να δημιουργούμε ελπίδα είναι να πούμε στους νέους: “Μπορεί να μην αισθάνεστε πολύ αισιόδοξοι για το μέλλον σας. Εμείς όμως το πιστεύουμε. Και θα σας βοηθήσουμε να επενδύσετε σε αυτό”.

ΠΗΓΗ: newpost.gr